一、应纳税额

应纳税额=实际占用应税土地面积(平方米)×适用税额

二、适用税额

城市1.5-30元,中等城市1.2-24元,小城市0.9-18元,县城、建制镇、工矿区0.6-12元;

省、自治区、直辖市人民政府在上述幅度内确定,市、县人民政府在本省税额幅度内制定相应的税额标准报批准执行,经省、自治区、直辖市人民政府批准,经济落后地区可适当降低,降低额不得超过最低税额的30%,经济发达地区可以适当提高,但须经财政部批准。

三、纳税义务发生时间

出让或转让方式有偿取得土地使用权的,应由受让方从合同约定交付土地时间的次月起缴纳城镇土地使用税;合同未约定交付土地时间的,由受让方从合同签订的次月起缴纳城镇土地使用税(财税〔2006〕186号)。

征用的耕地,自批准征用之日起满一年时开始缴纳土地使用税;

征用的非耕地,自批准征用次月起缴纳土地使用税。

四、纳税期限

按年计算,分期缴纳,缴纳期限由省、自治区、直辖市人民政府确定。

五、纳税义务终止时间

房地产开发企业因为销售开发产品,使得土地的实物或权利状态发生变化,从而依法终止城镇土地使用税纳税义务的,其应纳税款的计算应截止到土地的实物或权利状态发生变化的当月末。未出售房屋的土地面积仍应按规定征收城镇土地使用税。(财税〔2008〕152号)

六、减免税规定

1.棚户区改造安置住房建设用地免土地税(财税〔2013〕101号)

2.易地扶贫搬迁安置住房用地免征城镇土地使用税(财税〔2018〕135号)

3.公共租赁住房用地免土地税(财政部 税务总局公告2019年第61号、财政部 税务总局公告2021年第6号)

4.廉租房用地免土地税(财税〔2008〕24号)

5.地下建筑用地暂按50%征收免土地税(财税〔2009〕128号)

6.增值税小规模纳税人城镇土地使用税减半征收(财税〔2019〕13号)

七、纳税申报

根据《国家税务总局关于简并税费申报有关事项的公告》(国家税务总局公告2021年第9号),自2021年6月1日起,纳税人申报缴纳城镇土地使用税、房产税、车船税、印花税、耕地占用税、资源税、土地增值税、契税、环境保护税、烟叶税中一个或多个税种时,使用《财产和行为税纳税申报表》。纳税人新增税源或税源变化时,需先填报《财产和行为税税源明细表》。

八、风险提示

(一)已征用未开发的土地是否按规定申报缴纳土地使用税。

(二)审阅土地使用权出让或转让合同,关注合同约定的土地使用权交付使用日期以及合同签订日期,核实城镇土地使用税纳税义务发生时间的判定是否准确。

(三)审阅“无形资产”、“开发成本”科目,核实对已征用未开发的土地、开发期间的开发用地、未销售的商品房是否存未缴纳城镇土地使用税的情况。

(四)应税土地面积是否符合税法的规定,是否为企业实际占用的土地面积。

(五)是否存在地下建筑,应税面积是否符合税法规定。

(六)审核“土地使用税纳税申报表”中填报的应税土地面积与实际测定的土地面积、土地使用证书确认的土地面积、“固定资产”明细账中记载的土地面积是否相符。

(七)土地等级和使用税额变更后是否及时调整纳税申报。

(八)开发用地在开发期间是否按规定计征土地使用税。

(九)未销售的商品房占用的土地是否按规定缴纳土地使用税。

九、案例

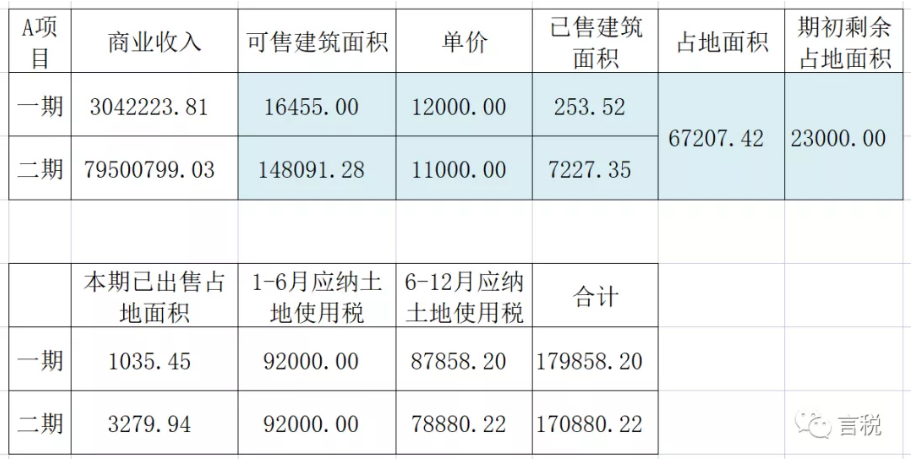

甲房地产公司系增值税一般纳税人,开发有A项目(含一期住宅、二期商业),占地面积67,207.42 m²,2020年初A项目剩余占地面积23,000 m²;计容积率总建筑面积:186,546.28 m²;总可售建筑面积:164,546.28 m²(其中商业可售建筑面积:16,455.00 m²;住宅可售建筑面积:148,091.28 m²);

本期已售建筑面积:7,480.96 m²(其中商业已售建筑面积:253.52 m²,单价12000/m²;住宅已售建筑面积:7,227.35 m²,单价11000/m²)。已售商铺及住宅均为当年度6月份交付业主并办理完土地使用权证。甲公司土地使用税半年申报,该市土地使用税每年单位税额8元/每平方米。

1-6月应纳土地使用税=期初剩余占地面积×6/12×8

已售占地面积=总占地面积×已售建筑面积/可售建筑面积

6-12月应纳土地使用税=(期初剩余占地面积-已售占地面积)×6/12×8

重点领域

征地拆迁安置与补偿纠纷 商品房、二手房买卖纠纷 建设工程施工合同纠纷案 土地开发及使用权纠纷案 村级留用地房屋买卖纠纷特色服务

房地产企业重大税务案件 房地产抵押担保贷款纠纷 房地产企业破产和解保护 烂尾楼收购法律尽职调查 公司清算房屋土地涉税案案件委托

商事仲裁 民事诉讼 行政诉讼 刑事诉讼 法律咨询关于我们

资深房地产律师 房地产专家 律师团队 联系我们 关于我们